税局紧急通知,“未开票收入”申报就这么填!

了解政策

成都市国家税务局在《关于增值税纳税申报比对新规的最新温馨提示》「发表于成都国税号微信平台」对一般纳税人未开票收入的申报做了以下温馨提示,解除了纳税人的困惑。

1.发生未开票纳税义务期间,申报增值税仍然在“未开票收入”栏填列正数销售额即可,但需要保留有关的证据,如合同、收款记录等,以备日后查证。

2.如果对未开票收入在日后开具发票,则对开具发票期间, 申报增值税在“未开票收入”填列负数冲减,系统会启动异常比对处理程序,需要到大厅接受审核,并提交前期取得未开票收入的记账凭证、当期开具的发票等作为证明,申请正常申报和解锁税控设备。

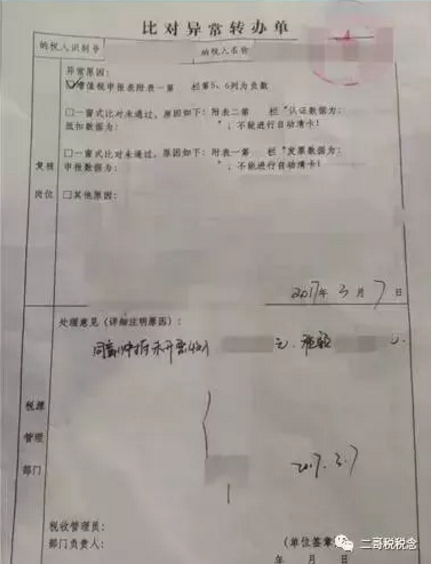

如证明不充分或无法提供,当月将不能进行未开票收入负数冲减申报;证据充分但因时间跨度较大或金额较大导致申报异常处理岗无法当场完成审核的, 申报异常处理岗在“异常比对转办单”上签字转税源管理部门处理岗进行核实,税源管理部门处理岗核实后可以解除异常的,在转办单上签字确认后纳税人可以进行正常申报和解锁税控设备。

解读

以上是引用成都市国家税务局的具体规定,十分明确的告知了纳税人在5月1日开始的所谓“最严”申报比对后,如何进行未开具发票收入的申报,解除了纳税人自税总发〔2017〕 124 号发布来通过网络等各种渠道了解的未开票收入申报方法的疑惑。

其实,这种处理办法一直就是成都国税的处理办法,在税总发〔2017〕 124 号发布前就是这样处理的,这里只是再次明确,至于其他地方如何处理,小编觉得完全可以借鉴和参考成都国税的做法。老师再简单的归纳一下一般纳税人需要注意的事项。

1、之所以冒出了一个未开票收入申报,主要原因就是增值税纳税义务时间不是以是否开具发票为唯一准绳,如果没有开票但是达到增值税纳税义务时间的,也必须在达到当月申报缴纳增值税。

2、《国家税务总局关于印发<增值税纳税申报比对管理操作规程(试行)>的通知》(税总发〔2017〕 124 号)将于 2018 年 5 月 1 日起执行,其并没有限制未开具发票栏不得以负数列示,只是统一的将这栏次纳入数据比对。

3、一般纳税人发生未开票发票申报其实就两个步骤。

第一、发生时的申报处理,直接填列在未开具发票栏,增值税纳税申报表附表一。

第二、后期的申报处理。

如果后期不再补开发票,那就没有后续任何操作了;

如果后期补开发票,那就进行未开票发票负数的申报处理,避免重复申报的发生。

4、未开具发票负数申报会启动异常比对处理程序,一般纳税人需要准备相关资料证明负数金额的合理和真实,正常情况下大厅可进行审核,但如果数据跨度较大或者金额较大,都需要转税源管理科进行复核。

5、5月1日后,未开具发票栏填写负数后都会增加一般纳税人跑税务局的麻烦,建议经常发生这种业务的企业咨询当地税务局是否有白名单制度,如果有,可以备案后自行解锁身边,那就可以减少跑税务局的次数。

6、那么实践中到底怎么申报?我们以一个真实案例来说明,大家就清楚了「成都国税处理方法列示」

大厅申报要准备哪些资料呢?

A、比对异常转办单

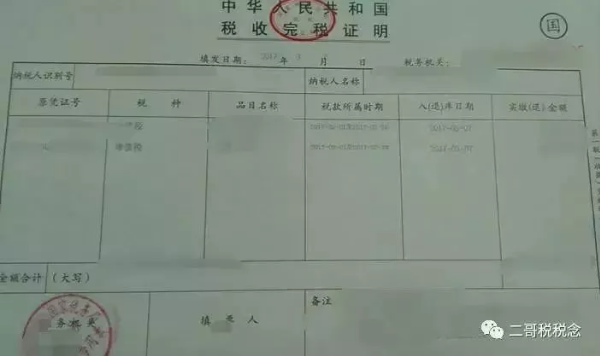

B、增值税纳税申报表全套打印盖章

C、未开票收入明细清单、合同、收款记录、发票等证明材料

D、金税盘

流程就是,资料准备好之后申报异常处理岗在“异常比对转办单”签字后在大厅窗口申报解锁,如果出现数据金额较大或者跨度较大,还需要税收管理员审核确认后才可申报解锁。

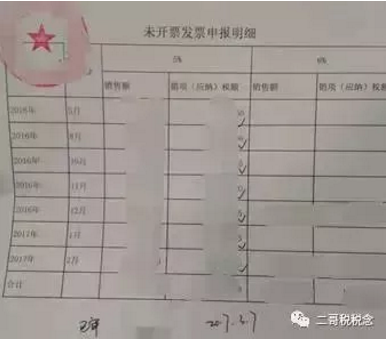

未开票收入明细这个是自己做的,税务没有格式。

这个东西的目的就是税务局要复核一下你前期没个申报期申报的未开票收入是多少,本期申报的负数有没有超标,所以你一定要按照申报表填写,因为他们检查也是每个月一个个检查。而且这个单子税务局签字后你得留着,下次还要用,算一个累计核对资料吧。

比对异常转办单去大厅领取,具体格式如下:

申报完之后,扣款后一定把税票打出来。

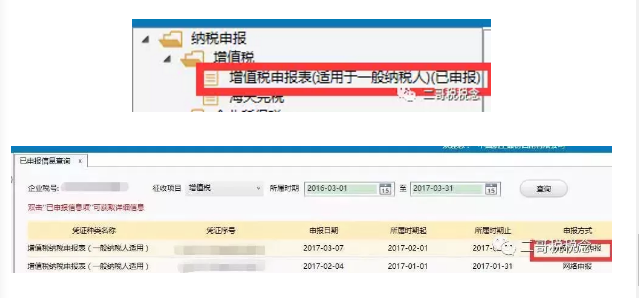

回来查看申报系统,已经变成已经申报。申报方式是上门申报。

确实要麻烦一些,但是这也是基本的,就算税务局不让你提供之前已经申报了的证明,你也应该留存下备查台账,不然你自己重复申报了都不知道。

来源:二哥税税念,由财税实务课堂整理发布。