事件聚焦:“定增”怒放

引言:市场还是那个市场,公司还是那些公司,横看一切如初,但A股定向增发的“戏码”却在“收视保证”和“票房毒药”的角色转换上游刃有余。今年的定增市场活跃度出现提升。截至10月12日,今年A股上市公司公布增发预案的共有678家,是去年全年预案公布数量的3倍。与以往不同的是,越来越多的上市公司在利用股票定向增发补充流动资金的同时,实现了大股东增持和员工股权激励的目的。定向增发花样不停翻新,并成为部分公司相关资本运作的“百宝箱”。

定向增发——昔日“票房毒药”,今日“收视保障”

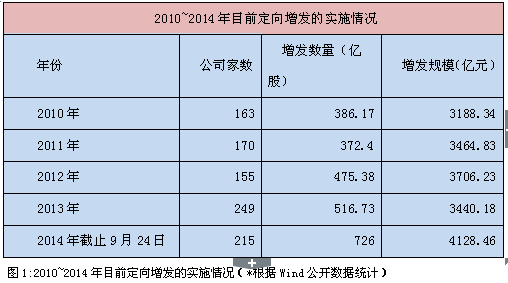

近段时间以来,定向增发成为了市场的“香饽饽”。据Wind资讯数据统计,截至9月24日,今年以来A股市场共有499家公司提出增发预案642次,剔除停止实施、发审委未通过和股东大会未通过的方案,预计募集资金8072.33亿元。与此同时,目前已有215家公司的定向增发方案付诸实施,实际募集资金总额4128.46亿元。

定向增发受热捧

自2010年起,定向增发的数量始终呈现逐年递增的趋势,从增发规模上看,也仅有2013年有所下降。今年以来,随着市场的逐步转暖,定向增发活跃度再度提升,截至目前4128.46亿元的实际募集资金金额不仅已较去年全年增加了688.28亿元,更是提前刷新了近年来的年度定增规模。

定向增发活跃度不断提升的同时,增发公司在二级市场的表现也得到了投资者的广泛关注。增发到底是助涨的“馅饼”还是催跌的“陷阱”?仁者见仁,智者见智。早在2008年的熊市中,中国平安、中国石化、浦发银行等无不因增发融资传言而股价大幅下跌,在彼时的行情中,上市公司推出的增发“戏码”,几乎全部沦为“票房毒药”。但随着市场的转暖,不被看好的定向增发又摇身变成了“香饽饽”。统计显示,截至目前,今年以来发布定向增发预案公司的平均涨幅为33.79%,而同期上证指数的涨幅为10.76%。其中,424家公司今年以来跑赢大盘,占比84.97%。定向增发的“戏码”俨然再次转变为“收视保障”。

但统计显示,并非所有发布定增预案的个股都会出现阶段强势表现,同样发布定增预案的福瑞特装(300228.SZ)、金城股份(000820.SZ)、同洲电子(002052.SZ)等个股并未取得较好的收益,而是较年初出现了较大跌幅。

大股东成定增“主角”

观察今年以来定向增发面对的发行对象,与以往非公开发行主要面向机构投资者不同,今年面向大股东或者大股东关联方实施定向增发的上市公司明显增多。统计显示,目前604次定向增发的预案中,258次发行对象为大股东或大股东关联方,占比42.72%。其中41次的发行对象更是仅为大股东。

大股东之所以愿意斥资全额包揽定增股份,与其看好公司定增后的投资项目密切相关。比如,久其软件(002279.SZ)在《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》中披露,公司收购亿起联科技以实现持续深化布局移动互联网领域的战略,进而提升公司竞争力、提高盈利能力。在实施本次重组的同时,久其软件控股股东看好亿起联科技发展,为更好地完成本次重组并实现上市公司发展战略,久其科技拟全额认购本次重组配套融资。投行人士分析,无论是公司实体还是自然人,控股股东认购全部定增股份,较大程度上说明他们对公司前景看好。而随着公司股价的上涨,尤其是业绩步入释放季后,大股东的身价也会水涨船高。

定增火爆的三大助手

定增为何如此火爆,恐怕主要来自于以下几个方面的原因:

一是A股市场被普遍看好,定向增发财富效应明显。股市已经保持了10年零增长,7年长熊市,本身存在上涨要求。全球金融危机的影响已经告一段落,中国经济虽有增长压力,但无疑仍会保持不低于7%的增速,这也为股市的上涨奠定了基础。

二是定向增发成为上市公司华丽转身的利器。定向增发往往意味着优质资产的注入、强大的资金支持等长期利好,所以定向增发通常也意味着公司长期的盈利能力有望得到提升,成为上市公司改变业绩、升级产业结构的良药。上市公司参与积极性高。因IPO正在不紧不慢、中规中矩地进行之际,一些优秀企业欲达到上市目的,通过定增不失为一条捷径。对机构来说,主要是因为定增可使险资以便捷、低成本的方式介入高成长行业或企业。

三是政策推动。今年以来,兼并重组的相关审批政策被松绑,也在一定程度上为定增的火爆添了一把柴。