案例二:中资所“大而不强”?

合并之路使中资所不断做大,然而“大”意味着“强”吗?

“通过并购,中国几乎每天都可以创造出世界五百强,会计师事务所也不例外。”被挤出前四的毕马威的一位合伙人表示,毕马威更关注审计质量,收入规模尚在其次。

“虽有压力,但不恐慌”,普华永道中国银行业和资本市场部合伙人朱宇表示,“四大”对本土所的规模崛起有心理准备。“做大不代表做强,瑞华目前实现了规模的超越,这只是实力的一个方面,不是实力的全部。”朱宇认为,目前“四大”的核心竞争力是本土中资所无法撼动的。在质量控制、国际品牌影响力、风险管理和控制等方面,国内所与四大还有很大差距。

普华永道中国公共政策与监督事务主管合伙人吴卫军认为,只要质量好,不怕被赶超。

面对这么多的质疑,中资所真的大而不强吗?

质疑之一:带病合并

2013年6月,财政部部长助理余蔚平在全国注册会计师行业举行“诚信文化建设年”交流推进会上表示,要“制止事务所和合伙人‘带病合并’、逃避处罚的行为,披露执业失败案例,发挥舆论监督警示作用,让诚信者扬名,给失信者施压”。

那么,何谓“带病合并”?相关部门并没有对此给出一个明确的定义。不过,涉及合并风险的问题,业内早已有所提及。2012年7月,北京注协召开北京地区证券资格会计师事务所负责人座谈会。北京注协会长郭文杰在谈到注册会计师行业的职业风险时指出:从行业内部发展来看,部分证券执业机构在实施合并后,在执业理念、专业胜任能力和质量控制等方面尚未实现实质统一,执业质量存在较大差异的风险。

Ø 瑞华合并鹏城所

扩张合并之路,造就了如今的瑞华,更为其带来了大而不强的隐忧。

2009年9月9日,北京五联方圆会计师事务所、万隆亚洲会计师事务所、中磊总部部分执业团队及其安徽、江苏、福建、广东佛山分所合并组建成立了国富浩华会计师事务所。事务所时有从业人员近3000人,其中,注册会计师近1000人,资深注册会计师11人。

2012年7月底,深圳鹏城会计师事务所有限公司(下称“鹏城”)与国富浩华合并,相关人员和业务一起并入其中。而深圳鹏城按法定程序进行清算和法人主体注销。今年1月22日,利安达会计师事务所法定代表人黄锦辉与国富浩华首席合伙人杨剑涛签订《分立合并协议》,约定利安达总部8位股东及非股东合伙人与所属团队,以及利安达8个分所加入国富浩华。

直至5月10日,中瑞岳华与国富浩华宣布合并,瑞华由此诞生。

有行业人士对此次合并在“会计视野论坛”却表示:“我的天,剩饭可再吃,这个事,还能再谈?鹏城的地雷,什么时候把两家炸个粉身碎骨,再去找下家。”虽然这种说法有所偏激,但可见行业对于瑞华合并后执业质量的担忧。

担忧源于深圳鹏城这个“造假集中营”。鹏城所可谓是“最不安分”的事务所,因为证监会出具的受罚名单上常常出现它的名字,而它或者与它有关的会计人物涉嫌参与造假的公司又偏偏昭著得令人耳熟能详,比如绿大地、彩虹精化等。

绿大地在2004年至2009年,虚增收入2.96亿,欺诈发行IPO募资近3.5亿。存在虚增资产、虚假采购、虚增销售收入等违法违规行为,涉嫌欺诈发行等诸多犯罪行为。面对绿大地如此疯狂的造假行为,其前后三任审计机构鹏城、中审亚太、中准集体失声。作为从绿大地成立到IPO连续七年担任其审计机构的深圳鹏城,更是被认为是幕后“帮凶”。

在绿大地事发前,深圳鹏城已经是监管部门行政处罚的常客。因为金荔科技、聚友网络审计报告含有虚假内容,证监会分别于2008年和2010年给鹏程开了罚单。此外,因2010年度涉嫌违法违规,鹏城评分被扣6.5分,而被中注协登记在案。

然而,2012年7月,深陷绿大地IPO造假丑闻漩涡中心的鹏城,尚没有受到监管部门的处罚,却突然宣布与原国富浩华合并。据悉,此次合并的主导者是财政部。7月24日,也就是鹏城收到财政部同意合并的红头文件当天,绿大地一案在昆明市中院重新开庭审理。何学葵等5人除了欺诈发行罪以外,二审还增加了违规披露重要信息罪、伪造金融票证罪、故意销毁会计凭证罪三项罪名指控。

“合并相当于变相撤销鹏城。合并对鹏城来说虽为无奈之举,但的确是一步高棋。剩个壳,怎么处罚都无所谓了。”北京一位接近监管层的业内人士指出。

2013年2月28日,证监会对绿大地案中介机构开出罚单,审计机构深圳鹏城被撤销证券服务业务许可,并因此被称之为“史上最严厉的罚单”。

上市公司的财务舞弊与其审计机构的执业操守有直接关系。鹏城所的存在,确实引发了对瑞华审计质量的担忧。

Ø 大信与利安达承接中磊所

万福生科造假案最早曝光于2012年8月,当时,湖南证监局在对万福生科进行常规稽查时,从该公司银行流水中查了资金流向,对照后发现虚增收入等涉嫌财务造假违法违规行为。同年9月14日,证监会对万福生科立案稽查。经调查发现,万福生科自2008年至被证监会立案调查前,存在虚构原材料采购、虚增销售收入、虚增利润等违规行为。

万福生科于2011年9月27日在创业板上市,号称“稻米精深加工第一股”,而就在上市的当年,万福生科虚增收入2.8亿元,虚增净利润5913万元,成为其近5年中财务造假最严重的一年。上市不到一个完整会计年度,万福生科便惊爆财务造假、业绩由盈转亏,其变脸之迅速被市场认为比造假上市的绿大地有过之而无不及。

因万福生科造假事件,担任其审计机构的中磊所被罚没业务收入138万元并处以2倍的罚款,并被撤销其证券服务业务许可证。对签字会计师王越、黄国华给予警告,并分别处10万元、13万元罚款,两人均被实施终身证券市场禁入措施;签字会计师邹宏文被警告,并处3万元罚款。

然而事实上,被撤销证券资格的中磊,其团队早已开始转移。正如上市公司公告中所示,中磊所的一些团队或分所已经“整体转入”其他事务所。中磊会计师事务所部分团队人员和业务转入大信会计师事务所,部分转入利安达会计师事务所。同时一些上市公司因万福生科造假事件而不得不变更审计机构,但也基本上处于换汤不换药的状态,上市公司名义是更换了中磊,实际上还是保留原来的服务团队。

这些涉及财务造假案的会计师事务所上演的“金蝉脱壳”之计,显然加强了外界对中资所盲目合并、不计风险的质疑。

质疑之二:整合不力

2012年,中注协发布《关于支持会计师事务所进一步做强做大的若干政策措施》中明确提到,事务所应重视合并对象的质量,重视合并后实现“五统一”,即在人事、财务、业务、技术标准和信息管理五方面实现统一。可见合并后的整合的和重要性,整合不好往往就会出现“大而不强”的情况。

中瑞岳华在合并后的整合中就出现了较多的问题,如分所的管理。事务所合并后由于规模扩大、人员增多,会产生管理中的新挑战,尤其体现在事务所分所管理中。事务所合并后的整合过程中,对总分所的一系列整合存在着诸多问题:(1)总所对分所缺乏控制权,这使得总所整合资源的措施无法真正落实到分所,也就无从谈起统一的制度、职业标准、人力、薪酬体系等等。(2)总所与分所之间互不干涉,独立承接业务,独立经营,业务独立拓展,没有实质的合并。(3)总所制定统一制度,但缺乏全面严格的监督考核,分所并没有严格执行,统一的制度流于表面。

中瑞岳华合并后,分所频频出现问题,正是在整合中的不严格所造成的。中瑞岳华存在着一些看似统一管理,实质上各管各家的现象,原本经过多次合并而来的岳华会计师事务所更是存在审计质量控制不严。不论是质量控制制度的执行还是人力资源的管理,都存在总分所没有尽快实现一体化的情况。

2010 年,财政部对中瑞岳华会计师事务所辽宁分所执业质量进行了检查,发现该事务所在审计程序的实施和审计证据的获取等方面存在不足,同时还存在复核程序不到位、未按照规定保存审计工作底稿等问题。另外,在对吉林分所的执业质量检查中,发现在其存在审计工作底稿编制不规范,审计底稿记录的数据与会计报表数据不符,没有按照规定严格实施审计程序的实施和获取审计证据的获取。而中瑞岳华辽宁分所的前身正是岳华会计师事务所辽宁分所。

同时,中瑞岳华合并后的几年内,都有受处罚的扣分记录,这在一定程度上可以体现出中瑞岳华在质量控制上存在不足。

理性对待合并

一方面,会计师事务所综合评价百强榜成为行业排名的风向标,备受关注;另一方面,评价也受到行业人士诟病,追求收入规模、人数规模的排名,更多是助长了行业重大不求质的风气,因此并购频频,却难做到1+1>2的效果。

合并是行业发展的必须和选择,但是过于追求规模的仓促的合并却容易导致整合失败,形成大而不强的尴尬境地。瑞华高级合伙人张连起认为:“合并可以做大,却未必能够做强。事务所不能为排名而排名,合并只是做大做强的一个方面,而且做大并非一定会做强,甚至有时候盲目做大,反而掩盖了事务所发展中的一些问题,更不能为了排名而搞合并,因合并而做大的事务所很多只会兴盛一时,事务所做久比做大更重要。”

“大”始终只是手段,“强”才是目标及根本,而“做大”并不意味着可以立马“做强”,事务所“做大”更要“做强”。可见,对于“做大”后的事务所来说,要做到“五统一”,发挥出“强强联合”的应有效应,最终赶上四大步伐,实现“做强”,仍需很长一段路要走,不容懈怠。

国际四大的养成之路

罗马并非一日建成,国际“四大”的养成也经历了百年来注册会计师市场的涤荡与兴衰。邻居们“发家致富”的历程中有很多值得中资所借鉴和思考的地方。

邻家故事之合并

“四大”发展到今天的规模归功于无数次的合并。由于美国经济的发展,企业规模的增大,对审计等业务需求量随之增加。为扩充实力,合并是会计公司满足市场服务需求最快速有效的办法。合并可分为以大吃小的吞并和大公司之间的联合。吞并使大公司不仅拥有了客户所在地的分公司,也获得了熟知当地业务惯例的有经验的职员。20世纪50、60年代最盛行的就是这类合并。如永道公司(当时的LRB&M)在此期间吞并了60家国内小型会计公司,安永公司(当时的E&E)50年代吞并了42家小公司,德勤公司(当时的TR)60年代吞并了50家小公司。几乎每个大公司都是这样成长起来的。

而大公司间的联合,如20世纪70年代各大公司与海外公司的合并,80、90年代相互之间的合并,使得“四大”进一步成为全球会计师职业界的超级巨人。

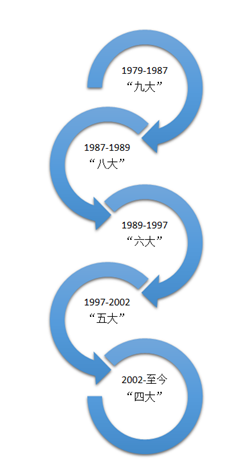

1987年初,PMI(会计及专业咨询机构)和KMG(跨国专业服务机构)的各个成员机构合并而成“超级组合”毕马威(KPMG)。由此,“旧八大”的形式开始向“新八大”会计师事务所转变,出现了“八雄争霸”的局面。美国当时有2 600多家上市公司,85%的业务由“八大”承揽。1989年5月和7月,其中四个会计师事务所合并,“八大”变为“六大”。1997年9月18日,由“六大”中排名第四的永道和排名第六的普华合并,组成新的会计师事务所普华永道(PricewaterhouseCoopers),这样“五大”形成了。

2002年,“五大”中一直排名第一的会计师事务所—安达信因安然事件客户流失,名存实亡,“四大”形成了,并一直维持现状至今。

邻家故事之多元化

国际会计师事务所的业务收入的来源除传统的审计业务,还包括大量的咨询、税务等业务,业务范围遍布全球。

以曾经“五大”中的安达信最为典型。在五大的合并史中,只有安达信例外。它是20世纪70、80年代国际会计公司中的王中王,90年代依然跻身前列,但却又是**没有发生过大合并的国际会计公司,最主要原因便是积极开拓新业务,尤其重视发展非会计审计业务,在管理咨询领域长期遥遥**。早在20世纪最初的二十年,安达信是美国第一家开展税务服务的会计公司,并首次按大学水准为客户设置联邦税制课程,因而以擅长所得税的专门知识闻名。至1970年,安达信的非审计业务已占其全部收入近三分之一,1979年升至42%,到1989年则超过会计审计业务,达62.4%,1998年继续上升到71%。安达信在非会计审计领域的非凡表现使它成为“五大”之首。

邻家故事之全球化

大型事务所的国际化热潮始于20世纪50年代。尽管早在20世纪初,德勤公司(当时的H&S)就在英国伦敦(1900年)、中国上海(1917年)等地设立分公司,但那时会计公司只将海外机构看作一个通向世界的窗口。二战后企业生产经营日益国际化,会计公司只有实现国际化才能承接到这些企业的审计业务,而不断地在海外设置分公司,既适应客户对海外服务的需求,防止其他对手争夺客户,又可扩大自己的国际声望。因此,会计公司渐渐地又发展为与海外合伙人组成的国际公司。

从国际“四大”的形成来看,大型会计师事务所的形成过程是一个自然渐进的过程。在此过程中,合并是“做大做强”的可行之道,海外的扩张为其争取了更大的市场和影响力。同时,事务所更应深耕于新型业务的拓展,建立自己的品牌优势。