税负指标如何运用?不同税负的处理方法

税负是指企业在某个时期内的税收负担的大小。税负影响纳税人的盈利能力,也影响其负担能力,对企业而言,及时分析企业税负变化情况,有利于了解企业经营情况、提高管理水平,提高决策水平。保持合理税负水平是运营能力强的重要体现。影响微观税负的因素有税率、税基、税收待遇、管理水平。

1

企业税负的四个构成部分

税负是企业实缴税金与当期不含税销售收入的比例。一直以来,税务局为衡量企业是否正常纳税,都会制定预警税负值作为标准,系统会自动设置预警参数,纳税申报表通过网络传输提交,系统自动进行分析,如果纳税申报表中的税负值低于预警税负值,税务局很可能会进行实地考察,核查造成企业低税负的原因。

企业税负大致由四部分构成。

①基本税负或刚性税负。

②选择性税负,政策上可规避或减免的税负。

③弹性税负,技术上可依法规避的税负。

④超额税负或违规受罚的额外税负。

总税负=①+②+③+④。

可能节省的税负=②+③+④。

2

不同税负的不同处理方法

不同税负的不同处理方法如下。

①基本税负:必须承担,属最低义务。

②选择性税负:靠决策选择减轻,靠利用政策减免。

③弹性税负:靠节税技巧、业务操作思路来规避。

④超额税负:靠规范管理、强化管理避免。

3

税负指标

(1)收入税负率

对主要税种而言,纳税人有收入,才会缴税。因此,税额与收入的比例,可以作为税负指标,表明收入中有多少被用来缴税。

①总收入税负率。

把有关税额加总,然后除以收入总额,得出总收入税负率。

总收入税负率=纳税总额÷收入总额×100%

②税种收入税负率。

把某个税种缴纳的税额,除以该税种应税收入,得出税种收入税负率。

企业所得税收入税负率=企业所得税实纳税额÷全部企业所得税应税收入×100%

增值税收入税负率=增值税实纳税额÷全部增值税应税收入×100%

(2)利润税负率

利润税负率,也是衡量税负轻重的一个指标。利润税负率,可以分为总的利润税负率和分税种的利润税负率,表明经营成果中,有多少用来缴税,有多少留给企业。

总利润税负率=纳税总额÷税后利润总额×100%

企业所得税利润税负率=企业所得税实纳税额÷税后利润总额×100%

增值税利润税负率=增值税实纳税额÷税后利润总额×100%

(3)税种税负率

税种税负率,用实纳税额与法定计税依据计算得出,表明某个税种实际的负担水平,以及实际负担水平与法定税率之间的差额。

税种税负率=实纳税额÷法定计税依据×100%

4

税负指标如何运用?

各项税负指标,要实际运用才有意义。企业可通过税负率的计算、比较和分析,来判断企业的税负是否存在异常,识别企业税务活动当中的风险,从而更好地促进企业有效运营。如何比较税负呢?

第一,与历史数据进行比较。通过比较,可以发现税负变化的影响和分析税负变化的原因,及时采取措施应对。

第二,与国家税务总局公布的行业数据比较。建立增值税税负预警指标,通过分析企业的实际税负与行业平均税负水平的差异,及时采取税务筹划,调整税负水平,防止出现零申报、负申报的情况,避免税负偏低现象发生而引发税务机关的稽查。

很多民营企业在实际经营过程中,为取得专用发票,往往额外支付了6%~10%的费用,其实不一定划算,实际决策中需考量利润,平衡税负、风险。

合理税负是指企业可接受同时又不引起过高税务风险的税收负担。

税负率=当期应纳增值税÷当期应税销售收入×100%

长期看:毛利率越高,税负率越高。

当期/短期看:受销售额集中开票、进项税发票集中取得及抵扣的影响,税负率产生波动。

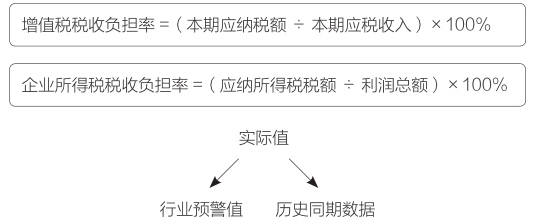

税负测算如图所示:

保持合理的增值税税负并不是企业的最终目的,改善企业现金流、增加企业净利润,才应该是企业不变的追求。因此,在设计增值税税负优化方案的时候,一定要有全局观,全面考虑不同税种对企业的影响,做好整体税负的测算,切忌产生“按下葫芦浮起瓢”的结果。

随着金四(金税四期)大数据不断升级,近年来因税负问题被稽查的企业越来越多,企业税负率过低,低于合理范围,就会被税务稽查。

案例:乳山市国税局稽查局税务人员利用征管系统进行涉税信息分析时发现,某印染公司增值税税负为0.24%,与同行业平均税负3.8%相比差距较大。结合税负率畸低和成本列支异常两个疑点,税务人员认为,该企业多列成本的嫌疑很大。

检查后发现,该企业购进煤炭并从第三方取得增值税专用发票列支成本61.8万元,抵扣税款10.5万元。

税务机关最后下达了税务处理处罚决定书:要求该企业补征税款46.79万元,缴纳滞纳金2.6万元,并处罚款23.3万元。