行业至暗时刻,这家民营房企CFO凭什么稳得住?

核心观点:

地产行业要面对行业周期拐点和亟须转型,在商业模式变化的同时,财务模型也要匹配性地有所变化;

地产企业转型的一大方向就是重视运营性业务,选择去跑“长坡厚雪”的赛道;

关注企业的ESG工作,践行长期主义,也许在资本市场上能为企业带来意外增值;

数字化在长期会改变地产行业和财务工作的整体格局,但不要为这种变革忧虑,应积极拥抱而不是畏惧新技术。

过去的一到两年,要说哪些行业遭遇了史上最严酷的考验,地产行业一定是其中之一。但如果说行业整体在汹涌的市场和政策环境里徘徊挣扎,那么总有一小部分企业像巨轮一样能在大浪拍打下平稳航行。2021年中期业绩报告显示,旭辉集团实现营收363.7亿,同比增长69%,依靠先前布局的内生性业务,公司有息负债仅增长5.8%。其中期净负债率控制在60.5%,远低于2020年大陆在港上市企业的平均净负债率81.9%。作为一个天然高度金融化、杠杆化的行业,地产企业的财务安全离不开CFO和管理层的高瞻远瞩与明哲保身。我们今天邀请的嘉宾,就是这样一位在暴风雨中仍能稳健操盘的CFO,他在真正意义上做到了“先知先觉,未雨绸缪”。在企业灵活转身的同时,他执掌财务部门跟进与之匹配的战略和金融工具,确保企业在窗口期实现稳健经营。

在杨欣总的眼里,什么是下一个弯道超车拐点呢?他认为或许数字化技术可能会真正颠覆地产行业,为其经营和财务效率带来惊喜级的助推力。

通过这篇访谈,听旭辉集团首席财务官杨欣阐述地产行业的转型与未来:

我在银行从业了15年,其中10年在农行。当时我与旭辉集团有一些业务往来,于是后来收到集团的邀请。交流过后我对两位林总的格局和专业度非常认可,由此从银行转职到了地产行业。眨眼加入公司已经12年了,这12年也刚好是中国地产行业波折最大的一个周期,尤其近3,4年来发生了众所周知的大变化。

1

行业未来,是“做稳”“做强”“做久”

集团林中主席的一篇发言,精炼地概括了行业在不同阶段的经营与财务特征:

过去地产的商业模式是“高增长,高毛利,高流动性,高变现能力”,财务模型是“高杠杆,高负债,高息负债,短债长投”。

12年前,几乎所有的地产民企都在追求规模的大幅增长。彼时行业财务管理是非常粗放的,可以说钱掉地上了都不愿意捡。业务讲究有“地”才有“位”,推高囤地规模,才能吸引优秀人才,进而才能拿到丰厚的金融资源,才有机会跟政府谈土地资源优化整合。

而现在行业注定要从过去的土地红利和金融红利,过度到管理红利。业内形成的共识应该是:不太可能还去追求“做大”,而是应该追求“做稳”、“做强”、“做久”。

所以未来大家的商业模式肯定会走向“低增长,低毛利,低流动性(持有),低变现能力”,财务模型匹配地向“低杠杆,低负债,低息负债,长期资本”转型。这给行业带来变革和挑战的同时,也给财务领域管理带来许多思考。

如果说过去土地和金融资源是高增速的保障,那现在大家应该拼的是谁的管理更精细,谁的运营更到位,以战略收缩的心态去长期生存。

其实财务模型没有优劣,杠杆高或低也没有好坏,重要的是在合适的时间做正确的事。在高速发展期要抓住高发展的机遇,在平稳成熟期要把企业做稳做久。

今年年会我的主题报告就叫“穿新鞋,走新路”,很简单朴素的6个字。我想告诉大家的是:时代变了,不要再沉湎过去。作为一个财务管理者,要有担当带领团队去变革,即便这是不小的挑战。

2

转型背景下地产CFO的新使命

在旭辉这样的上市公司,CFO既要掌舵公司转型的大战略,又要担当起公司战略和资本战略的桥梁。如果公司战略是刚刚我说到的“做稳”,“做久”,CFO相应地要在公司资本战略上未雨绸缪。

1. 战略:从“500强”到“受尊敬的城市运营服务商”

过去旭辉给自己定的目标是“成为世界500强”,今年改成了“成为受人信赖的城市综合运营商”。

为什么要改?

因为世界500强排名通常是按照营收规模排序。按照旭辉现有的发展速度,估计2024年跻身这个名单不成大问题。但现在我们不想止步于这个目标,它也不足以激励团队往前走。

实际上过去很多年,大家应该看到了世界500强里有很多只有规模,但没有创造多少价值的企业。特别房企是一个民生工程,“房住不炒”的基调 摆在这,它未来许多战略和经营策略一定要多考虑所处的社区和居民。

过去开发占旭辉业务绝大比例,现在我们要向运营的方向转型。具体来说,20年后我们希望收入和利润的50%来源于运营性收入,比如说商业地产、长租公寓、办公或养老服务,还有一些轻资产的代建代管业务。

关于这一转型战略有以下两点是我们注重的:

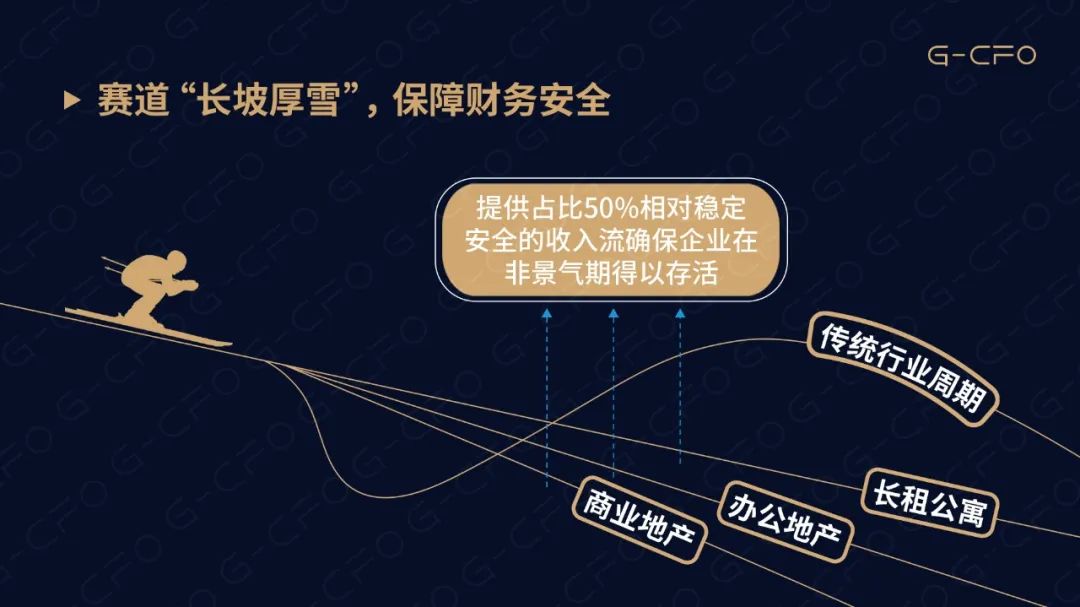

注重赛道的“长坡厚雪”

我们既希望成为全能性的综合运营商,又不想在业务上有太多短板。所以旭辉要坚守能力圈,有所为有所不为。对于一些当下比较时髦的业态,比如物流、ITC之类的业务旭辉会持谨慎态度。

我们有个赛道观叫“长坡厚雪”,比如像衣食住行这样的行业那么多年需求都一直存在,说明它足够“长”。另一方面雪道不能太窄,有的行业虽然现在很红火,但未来太容易陷入红海。

旭辉的选择是商业、办公的运营和长租公寓这类赛道。长租公寓是国家现在比较支持的,办公地产据我们推算未来市场也很可观。总之我们希望未来把“运营”这两个字做好,做精,直至做到受人尊敬。

用收入结构保障财务安全

从另一个角度而言,收入结构背后其实隐藏着企业财务的安全性。如果说50%的收入来源于运营性质收入,意味着这部分收入是稳定的,可以帮我们把周期熨平。

经历过市场最差的那个时期,大家都有感触,也许某个季度一下子同比就是一个腰斩。行业周期无法逆料或改变,但是它带给企业现金流和利润的冲击却是实实在在。

通过研究海外一些同行的案例,我们很清楚,在震荡市场中活下去比在繁荣期赚大钱更重要。靠一些持续性的收入,至少能保证企业续存。

财务部门推动长期经营战略落地

在这个重要战略转型期财务的职责和目标都是很明确的。

财务要负责战略目标的拆解。实际上这个拆解过程也是一个理解和落地的过程,因为在拆解的过程中一定是基于严密的兵棋推演,会涉及许多资源整合。这里面包括人、财、物的分配,包括每一年目标的制定实现与否,要就经营计划和年度预算跟各部门反复沟通和博弈。

为了让上述过程更加明确,我们会尽可能把每一步都量化。我们每5年会做一个大的战略方向,然后分解到年度,年度计划又会产生一个经营计划,进而得出全面预算。

到这里可以再通过KPI,OKR把其中关键量化指标分解到一层层经营单元,最后确保包括各个主管在内人人肩上有指标。

从战略到分解,再到落地,旭辉有一套非常好的工具,确保整个公司核心干部力出一孔,利出一孔。

2.CFO如何联动资本市场为经营助力

优秀的CFO总是善于把资本市场和经营策略结合起来,互为因果:经营做得好,市值做大,能通过资本市场不断获取资源;资源反哺到经营端继续做大做强,直至企业长寿,这是个良性循环。

近年国家推出了许多关于企业社会责任和环保降碳的倡议或政策,旭辉很早就感知到了其重要性,并且我们财务团队是牵头的主要部门。

关注新指标——ESG

旭辉集团已经有两家香港上市公司,香港市场的有效性特别强,国际化程度也非常高。

到今年前年港交所开始强制要求上市公司披露ESG(Environmental(环境)、Social(社会)和Governance(公司治理)的缩写,是一种关注企业环境、社会、治理绩效而非财务绩效的投资理念和企业评价标准)报告。

事实上房地产行业整体在ESG方面评级都不是很高。因为地产比较容易在劳动保障上扣分,但旭辉非常注重对建筑工人的权益保护。今年春节我们支出了近200亿的资金,现金支付比高达80%,来确保节前工人的工资能结清。

2021年旭辉在MICS(明晟)中的ESG排名评级就已经达到BBB的评级,作为一家民营房地产公司,这个排名评级是很高的。

我们接触ESG这个标准就比较早。最初我发现许多海外投资基金不会投资非ESG的标的。这些金融机构这么做有道理的:重视ESG的公司,往往也会重视跟其他利益相关者的关系,而不是一味只关注公司自身的利益。这也是外部投资人审视企业的一个角度。

绿色债券

2018年我与标准普尔的Global CFO交流的时候,他当时提出两个建议:一个就是要关注ESG方面的治理,另外一个建议就是关注绿色债券。

这两项事情我们都在做,并且旭辉是第一批发行绿色债券的民营企业。2020年4月我们订立并发布了绿色金融框架,同年7月成功发行了5亿美元5.25年期首笔境外绿色债券,利率5.95%。之后几年绿色债券一直是旭辉重要的融资途径。

公司也会把环保理念传递到员工群体中。每年公司都会举办戈壁徒步的慈善活动,员工每走一步,公司就会捐一元用于戈壁绿化。这不仅是一个增添员工自豪感的过程,包括外部合作伙伴也会感知到我们作为企业的社会责任感,更有意向通过合作与我们经济共赢。

3

数字化——打开地产财务管理的新格局

之前我与制造业的同行交流,他们分享到国内的制造业,其实也经历过从野蛮生长到锱铢必较的转变。到今天他们利润就是一分一毛抠出来的。

如果说过去我们行业很多管理还以百万为单位,现在可能就要精确到万,甚至要精确到元,数字化就是实现这一转型的重要工具。

1.数字化的4大功能

关于数字化我们总结过4个关键词:

第一是提效。数字化一定首先带来效率的提升。我们共享中心已经上线12个RPA机器人帮员工提效,业内龙头在数字化提效部分也有非常大的投入。

第二是赋能。作为一家全国化布局的房企,如何快速通过数字化去赋能进入到一个新的城市或市场非常重要。员工在一个高度程序化的数字化系统中作业不光要能很快上手,而且要很少犯错。

第三是辅助决策。为什么说财务分析这么重要,因为财务人能利用数据帮助经营管理层做量化的决策,而量化的决策一般会比拍脑袋的定性决策精准很多。

第四是数字化的创新,这可能对行业有颠覆性的影响。我们有一个研发中心专门在开发产品演示。获取土地后,通过数字化虚拟能让客户看到每一套房间内部户型、布局、家具等等构造。

换言之,即便这块土地才刚刚被铲平,什么都没有,但客户就已经可以通过数字技术目睹入住时的场景,推动交易效率大大加快。两个月之前元宇宙概念很火,现在想想元宇宙在地产行业早就出现了。

另一个应用是目前我们拿地的环节也有许多智能化系统,比如通过大数据,把想获取的土地周边历史上所有的出让情况,客户情况筛出来,帮助我们理解和判断这片区域的供需关系和客户需求,最后辅助我们科学定价。

2.数字化带来的人才与企业变革

80年代我曾参观过美国的共享中心,当时共享中心的功能还比较单一,基本只是做一些发票核查和会计记账。员工穿着很休闲,工作氛围很轻松。而今天的共享中心一定是一个数字化中心,很多业务不是靠人,更多将由智能机器人取代。

所以我们共享中心未来需要的员工一定是一些复合型人才。比如数据分析师,业务架构师,他们能够把财务、业务和数字化三者结合在一起。这种复合型人才现在很罕见,市面上招也招不到,可能只能从现有的业务专家或者财务专家里转型。

未来不光房地产行业,我觉得可能所有行业都会需要这种“三国翻译”式的人才。当智能化替代许多重复劳动之后,衍生出的新岗位也许就改变了目前我们习以为常的组织结构。这种对财务行业的影响可能相当深远。

三年前我们专门在财务中心成立了“财务运营部”,它起到的就是一个桥梁和沟通的作用,把财务、业务和数字系统整合起来,兼顾业务人员、财务人员和科技人员三者的需求。

今年我们的IT中心也会跟共享中心放到同一幢办公楼里。我希望两个中心能够更加有机的结合,碰撞出更多惊喜。

当然,我觉得不用太过于去渲染数字化带来的颠覆,就像过去大家觉得哪个企业如果不谈互联网,这家企业就要倒闭,实际上并不是这样。

哈佛商业评论做过一个统计,所谓互联网浪潮之后,世界500强中85%的企业其实都诞生于互联网浪潮之前。换句话说,只有15%的世界500强是互联网浪潮后“颠覆”出来的。

所以对于大部分企业来说,所谓“变革”并不是说把现有企业淘汰掉,而是让企业积极地去拥抱变化,或者说如果企业不去主动重视变革性的技术,可能会影响它们未来的发展,我相信数字化技术也是如此。

以上,是杨欣先生分享的全部内容,欢迎继续分享增益。

特别鸣谢:旭辉集团CFO杨欣先生接受GCFO专访