明确了,利息没有发票不可以扣除!法院刚刚传来大消息,以后会计别再无知!

利息支出无发票可不可以税前扣除?先带大家看一个最新的案例:

判决书摘要:

1.本判决为终审判决:企业败诉

2.主要无合法有效凭据事项(利息支出无发票)不能企业所得税税前扣除

国税稽一处(2017)42号《税务处理决定书》:

认定违法事实第(一)项:2014年4月15日,宜x公司将应支付太原xxxx集团公司借款利息21010500元计入财务费用,未取得合法有效凭据,于2014年度企业所得税税前扣除申报21010500元。

违法事实第(二)项:2014年4月15日,宜x公司将应支付张旭借款利息1109250元计入财务费用,未取得合法有效凭据,于2014年度企业所得税税前扣除申报1109250元。

违法事实第(三)项:2015年3月29日,宜x公司计提借款利息895999元,计入财务费用,其中计提太原xxxx公司借款利息858666元,计提张旭借款利息37333元,以上均未取得合法有效凭据,于2015年度企业所得税税前申报扣除845385.62。

处理决定:(一)补缴企业所得税5529937.5元;同时增调2015年应纳所得税额845385.62元后,你单位2015年实际亏损134619.07元;(二)从滞纳税款之日到缴纳税款之日止,按日加收滞纳税款(2014年企业所得税5529937.5元)万分之五滞纳金。

3.审判引用了:最新文件 2018年7月1日施行的《企业所得税税前扣除凭证管理办法》

注:被上诉人市税务稽查局检查过程中,发现上诉人宜林公司仅以审计报告作为扣除凭证的情况,向上诉人送达了税务事项通知书,告知上诉人在规定时限内取得合法有效票据,但上诉人拒绝补开发票,也未提供拒绝补开发票的合理说明,在此情况下,上诉人宜林公司要求撤销税务机关作出长国税稽一处〔2017〕42号税务处理决定书的诉讼请求不应支持。

去年8月30日上午,国家税务总局举办了2018年第三季度税收政策解读视频会。视频会上,国家税务总局所得税司副司长叶霖儿、所得税司副司长和国际税务司副司长分别解读了近期出台的鼓励创新税收政策、企业所得税税前扣除凭证管理办法,并解答一些热点问题。

在解读国家税务总局《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)时,国家税务总局所得税司副司长称,企业支付给银行的利息支出应取得发票,否则利息支出不得税前扣除。解读原文摘录如下:

“6.境内支出的税前扣除凭证管理要求

(1)增值税应税项目

A.对方为已办理税务登记的增值税纳税人。企业支出以对方开具的发票作为税前扣除凭证。也就是,凡对方能够开具增值税发票的,必须以发票作为扣除凭证。以往一些企业(如银行)用利息单代替发票给予企业,而没有按照规定开具发票,本公告发布后,必须统一按照规定开具发票。否则,相关企业发生的利息,将无法税前扣除。”

大家以后一定要注意!认真关注总局所得税司负责人的政策解答,降低企业税收风险。

税前扣除凭证新规!会计马上学习

一国家税务总局关于实施进一步支持和服务民营经济发展若干措施的通知:发票这点明确了

明确内容:持续扩大小规模纳税人自行开具增值税专用发票范围。对民营企业增值税异常扣税凭证要依法依规进行认定和处理,除税收征管法规定的情形外,不得停供发票。

近日,国家税务总局发布了《企业所得税税前扣除凭证管理办法》(以下简称《办法》):

一、《办法》明确收款凭证、内部凭证、分割单等也可以作为税前扣除凭证,将减轻纳税人的办税负担;

二、《办法》在税前扣除凭证的种类、填写内容、取得时间、补开、换开要求等方面进行了详细的规定,有利于企业加强自身财务管理和内控管理,减少税收风险;

三、针对企业未取得外部凭证或者取得不合规外部凭证的情形,《办法》规定了补救措施,保障了纳税人合法权益。

国家税务总局

关于发布《企业所得税税前扣除凭证管理办法》的公告

国家税务总局公告2018年第28号

为加强企业所得税税前扣除凭证管理,规范税收执法,优化营商环境,国家税务总局制定了《企业所得税税前扣除凭证管理办法》,现予以发布。

特此公告。

国家税务总局

2018年6月6日

在最近召开的民营企业座谈会上发表了十分重要的讲话,对支持民营企业发展并走向更加广阔舞台作出重要指示,为税收工作更好地服务民营经济发展提出了明确要求、提供了根本遵循。近年来,税务部门认真落实党中央、国务院决策部署,在积极推动民营经济发展壮大方面发挥了应有作用。

1、支付从事小额零星经营业务的个人的业务不用取得发票。

这个我们认为影响最大,这个在企业经常碰到这种情况,比如公司水龙头坏了找了个师傅修理了一下花了50元,你管他要发票,人家会骂人的。

公司食堂去路边菜摊买菜,一共买了30元的,开发票,现实吗?

路边卖菜阿姨真给你一张发票,你觉得他是真的吗?

这一次终于明确了!看这里原文:

企业在境内发生的支出项目属于增值税应税项目的,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证;对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

上面这些东西,看上去很啰嗦!

简单来说,就是支付的费用,对方应交增值税的,必须取得发票;对方无需交增值税的,凭发票以外的其他外部凭证也是可以扣除的。

对于上面举例子的,支付给从事小额零星经营业务的个人(修理水龙头、马桶的师傅,路边摊阿姨),可以用收款凭证作为依据:上面写上收款人姓名张三,身份证号11010xxxxx,支付项目:修理马桶,金额50元。完美!

对于微信收款、支付宝收款,也是参照上面处理,要一下对方的这些信息就可以。

给国家税务总局点个赞!!!接地气,纳税人最爱!修马桶师傅,真的不容易,不要让他们去代开发票了。修个马桶,找一家正规公司开发票,有认识的吗,介绍个。

当然,上面只是kavin老师,结合企业财务经验举的例子,实际中非常多!

但是实际中,还是提醒 :

1.这种无发票业务不要成为常态,不是税务放松了监管。你们公司的服务都是这种的话,你们公司必然有问题。

2.这种业务金额不能太大,尺度怎么把握?金额不超过500元。因为增值税按次纳税的,为每次(日)销售额300-500元以下是免税的。

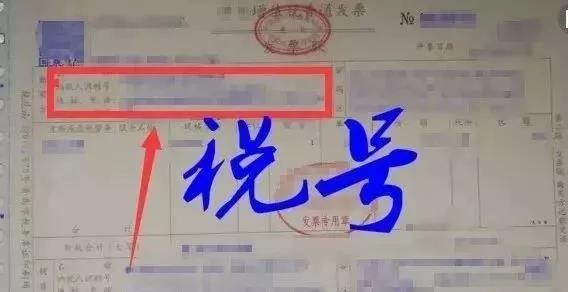

一、未填写纳税人识别号的,增值税普通发票不能报销

自2017年7月1日起,购买方为企业的,索取增值税普通发票时,应向销售方提供纳税人识别号或统一社会信用代码;销售方为其开具增值税普通发票时,应在“购买方纳税人识别号”栏填写购买方的纳税人识别号或统一社会信用代码。不符合规定的发票,不得作为税收凭证。

所称企业,包括公司、非公司制企业法人、企业分支机构、个人独资企业、合伙企业和其他企业。行政机关、事业单位、社会团体等非企业性单位,个人消费者等可以不用填写纳税人识别号。

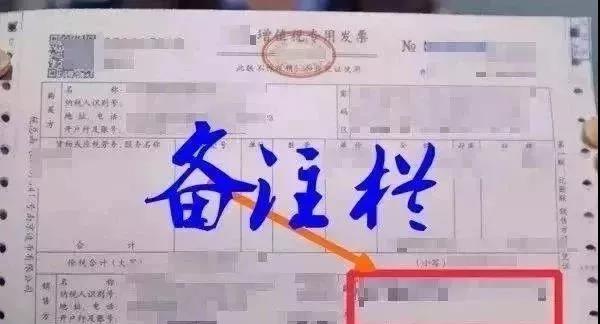

二、需要填写备注栏,未按规定填写的不能作为扣税凭证

一、单用途卡和多用途卡;

二、差额开票业务;

三、保险机构代收车船税业务;

四、土地增值税发票扣除业务;

五、货物运输服务业务;

六、建筑服务业务;

七、出租不动产;

八、销售不动产等需要按规定填写备注栏。

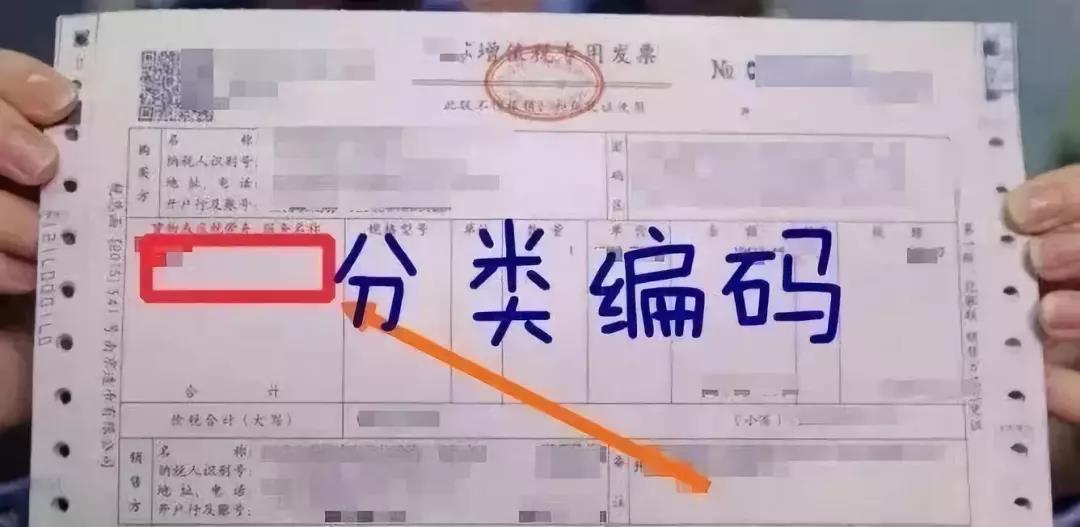

三、未按规定填写税收分类编码的,不能作为扣税凭证

纳税人通过增值税发票管理新系统开具增值税发票(包括:增值税专用发票、增值税普通发票、增值税电子普通发票)时,商品和服务税收分类编码对应的简称会自动显示并打印在发票票面“货物或应税劳务、服务名称”或“项目”栏次中。

四、增值税专用发票需要开具清单的

不是从开票系统开出的,是自己打印的,这样的发票不能作为扣税凭证。